カズ

カズ 今期はコロナ禍の中、従業員のみんな頑張ってくれたから給料UPしたんだぜ。

ゼンコウ

ゼンコウ カズ、それならこの税制使えるかも?

カズ

カズ なになに?

ゼンコウ

ゼンコウ 従業員の給料を増加させると税制優遇受けれるんだって。以前からやってる税制なんだけど『所得拡大税制』ってやつ。

ミワ

ミワ ゼンコウが、また何かむずかしい事言いだしたよ!

ホントこういうの詳しいんだから!

はじめに

中小企業庁など行政では、中小企業をサポートする制度を整備しています。そのひとつとして「中小企業向け所得拡大促進税制」があります。対象は青色申告書を提出している中小企業や個人事業主です。所得拡大促進税制の内容は、一定の要件を満たし、前年度より給与等の支給額を増加させた場合、その増加額の15%もしくは25%を法人税(個人事業主は所得税)から税額控除できる制度です。

今回の記事は、これから中小企業向け所得拡大促進税制を受けられる、中小企業者や個人事業主のかた向けにわかりやすく解説していきます。

中小企業向け所得拡大促進税制の概要・改正前

所得拡大促進税制は、青色申告書を提出している中小企業者等が、一定の要件を満たした上で、前年度より給与等の支給額を増加させた場合、その増加額の一部を法人税(個人事業主は所得税)から税額控除できる制度です。

Point解説

適用対象者は、青色申告を提出している中小企業と個人事業主です。ガイドブック21pにも「中小企業者等とは」が記載されてますが、こちらの「国税庁の5927−2」のほうがより詳しく記載がありますので該当するかどうか確認ください。該当するかどうかの判定のタイミングは、適用を受ける事業年度終了の時の現況によって判定する。

制度の概要

令和2年4月1日〜令和3年3月31日までに開始される事業年度が対象。

ゼンコウ

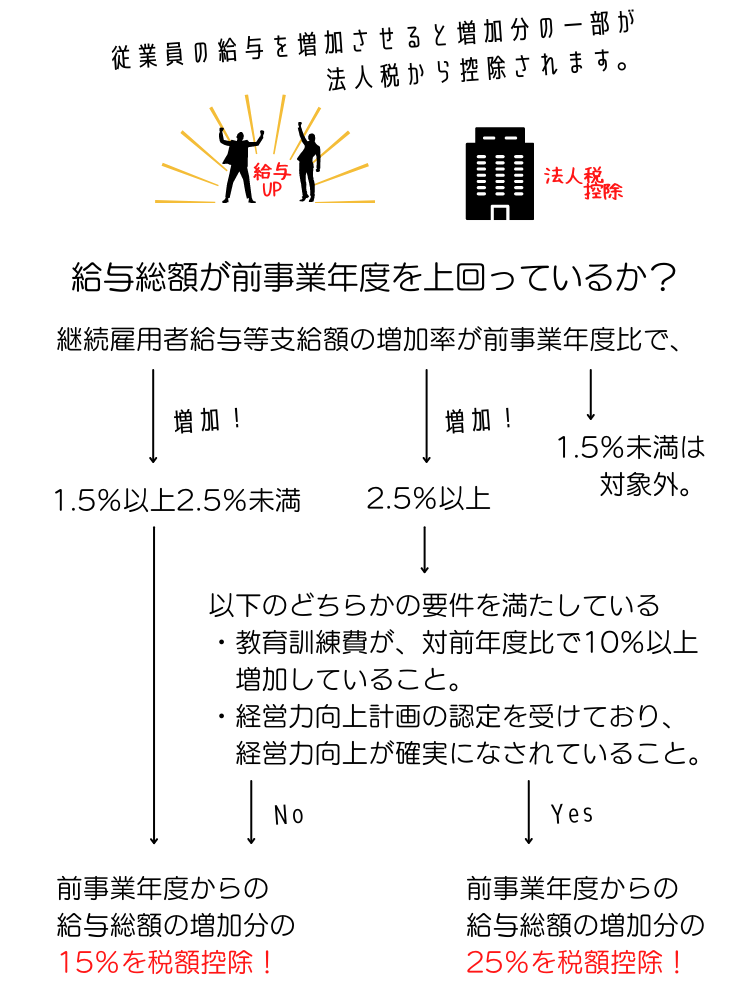

ゼンコウ 税額控除額は、「国内雇用者」の給与総額が前事業年度からの増加額をもとに計算するが、税制適用の要件は、「継続雇用者」の適用年度の給与等と前事業年度の給与等で比較して、【通常】1.5%以上増加、もしくは【上乗せ】2.5%以上増加しているかで判定する。

【通常】の解説!

継続雇用者給与等支給額が前年度比で1.5%以上増加した場合

給与総額の前年度からの増加額の15%を税額控除。

- 給与等支給額が前年度より増加していることが前提となります。

- 通常・上乗せいずれの場合においても、税額控除額は法人税額の20%が上限。

Point解説

まず全従業員の中から継続雇用者に該当する者を抜き出し、その全員の前事業年度の給与等と適用年度の給与等で比較し1.5%以上増加していた場合

今度は全従業員から役員等をはぶいた、全員の給与等の前事業年度の給与等から適用年度の給与等が増加していた場合、その増加した分の15%を税額控除の適用を受けることができる。

ゼンコウ

ゼンコウ 所得拡大税制の適用条件は、「継続雇用者の前事業年度と適用年度の比較で1.5%以上増加」、「国内雇用者の前事業年度と適用年度の比較で増加」、この2つの判定が必要なんだ。

だから全従業員から個別に該当する人を抜き出す作業が必要になるよ

では継続雇用者とは?

継続雇用者とは、以下の全てを満たす者を指します。

① 前事業年度及び適用年度の全ての月分の給与等の支給を受けた国内雇用者である

② 前事業年度及び適用年度の全ての期間において雇用保険の一般被保険者※である

- ※雇用保険の適用事業に雇用される労働者であって、1週間の所定労働時間が20時間未満である者等(雇用保険法の適用除外となる者)以外は、原則として、「被保険者」となります。「一般被保険者」とは、「被保険 者」のうち、高年齢被保険者(65歳以上の被保険者)、短期雇用特例被保険者(季節的に雇用される 者)、日雇労働被保険者(日々雇用される者、30日以内の期間を定めて雇用される者)以外の被保険者のことをいいます。

③ 前事業年度及び適用年度の全てまたは一部の期間において高年齢者雇用安定法に定める継続雇用制度の対象となっていない※「継続雇用制度」対象者は、高年齢者雇用安定法に基づくものに限ります。具体的には、就業規則に「継続雇用制度」を導入している旨の記載があり、かつ雇用契約書か賃金台帳等のいずれかに、継続雇用制度に基づき雇用されている者である旨の記載があることが条件です。

- 引用:ガイドブック5ページ

Point解説

① 前事業年度12ヶ月、適用年度12ヶ月、あわせて24ヶ月分の給与等の支給を受けた国内雇用者。※国内雇用者とあるので役員及び特殊関係者は全員はぶく。

② じつは雇用保険の加入未加入は要件ではない。1週間の所定労働時間が20時間以上であるかどうかで判定する。なお所定労働時間と記載されているので、実働ではなく雇用契約書等に記載されている時間のこと。また65歳以上の者(※最終月に誕生日をむかえて65歳になる者は64歳扱い)、季節雇用の者、日雇いの者ははぶく。

③ 継続雇用制度を導入していなければ③は無視でいいです。導入しているのであれば対象者ははぶく。

注意 当然だが継続雇用者が0人の場合は適用は受けられない。産休、育休、休職については継続雇用者①の要件(全ての月分の給与等に該当する支給を自社から受けた国内雇用者)に該当するかどうかで判定する。

では国内雇用者とは?

法人又は個人事業主の使用人のうち、その法人又は個人事業主の国内に所在する事業所につき作成された賃金台帳に記載された者を指します。国内雇用者には、パート、アルバイト、日雇い労働者も含みますが、使用人兼務役員を含む役員及び役員の特殊関係者、個人事業主と特殊の関係のある者は含まれ ません。

Point解説

国内の賃金台帳に記載された全従業員のこと。ただし役員及びその親族等の特殊関係者は全員はぶく。

注意 継続雇用者と違い、例えば1日しかいなかった途中退職者も全員が国内雇用者に含まれる。また、外国人労働者の方は、いろんな雇用形態がありますので顧問税理士もしくは所轄の税務署で確認ください。

- 役員とは…取締役、執行役、会計参与、監査役、理事、監事及び清算人、総裁、副総裁、会長、副会長、理事長、副理事長、組合長等、合名会社、相談役、顧問など「使用人兼務役員」についても、使用人としての給与分についても対象にはならない。また、期の途中から従業員から役員になった者は、従業員だった頃の給与は給与総額に含まれる。 詳細はQ&A(Q4)

- 特殊関係者とは…役員又は個人事業主の親族。親族の範囲は6親等内の血族、配偶者、3親等内の姻族まで該当する。また、役員又は個人事業主と婚姻関係と同様の事情にある者(内縁)、役員又は個人事業主から生計の支援を受けている者等も特殊関係者に含まれる。詳細はQ&A(Q5)

- 給与等とは…俸給・給料・賃金・歳費及び賞与並びに、これらの性質を有する給与(給与所得となる給与)のこと。 退職金など給与所得とならないものは原則として給与等にならない。詳細はQ&A(Q6、Q14、Q15)

助成金をもらっている場合

以下4つの助成金に関しては個別に継続雇用者、国内雇用者の両方から控除する。詳細はQ&A(Q24、25、26)。なお下記以外の助成金については所轄の税務署で確認してください。

- 特定就職困難者コース助成金

- 特定求職者雇用開発助成金

- 労働者の雇入れ人数に応じて国等から支給を受けた助成金

- 雇用調整助成金(※記載はない)

新規設立/法人成りの場合

前事業年度12ヶ月、適用年度12ヶ月、あわせて24ヶ月がない場合は調整計算をする必要がある。詳細はガイドブック23、24ページ。なお、月数が1ヶ月に満たない端数が発生した場合には、1ヶ月として計算する。詳細はQ&A(Q19)

注意 当然だが前事業年度がない場合は適用できない。また、設立月から全ての月分の給与等の支給を受けた継続雇用者がいること(ガイドブック5p「継続雇用者とは」の①の要件)。設立はしたが雇用開始は1ヶ月後という場合は対象にならない。法人成りの場合でも継続雇用者の初月の給与等の支給が法人側から支給されていない場合は対象にならない。

決算月変更の場合

前事業年度12ヶ月、適用年度12ヶ月、あわせて24ヶ月がない場合は調整計算をする必要がある。詳細はガイドブック23、24ページ。なお、月数が1ヶ月に満たない端数が発生した場合には、1ヶ月として計算する。詳細はQ&A(Q19)

では計算しましょう!

継続雇用者給与等支給額(※継続雇用者全員の適用年度給与等の支給額合計) ー 継続雇用者比較給与等支給額(※継続雇用者全員の前事業年度給与等の支給額合計)=1.5%以上増加していること。NEXT

雇用者給与等支給額(※継続雇用者に限定しない、国内雇用者全員の適用年度給与等支給額合計) ー 比較雇用者給与等支給額(※継続雇用者に限定しない、国内雇用者全員の前事業年度給与等支給額合計)=※増加した額の15%が税額控除ができる。

注意 ※増加していないと税額控除は受けれない。

最後に税務申告!

税務申告のさい、別表を添付し税額控除の適用を受ける。

※別表は顧問税理士に確認。いないのであれば所轄の税務署で確認。

ゼンコウ

ゼンコウ 所得拡大促進税制を検討するタイミングは事業年度末の2〜3ヶ月前ぐらいでしょうか?あらかじめ決算予想で計算し1.5%以上増加見込みの場合は【通常】。2.5%以上増加見込みの場合は【上乗せ】。上乗せは、これから解説していきます。

【上乗せ】の解説!

継続雇用者給与等支給額が前年度比で2.5%以上増加し、かつ、一定の要件を満たす場合

給与総額の前年度からの増加額の25%を税額控除。

- 給与等支給額が前年度より増加していることが前提となります。

- 通常・上乗せいずれの場合においても、税額控除額は法人税額の20%が上限。

Point解説

まず全従業員から継続雇用者に該当する者を抜き出し、その全員の前事業年度の給与等と適用年度の給与等で比較し2.5%以上増加していた場合

※一定の要件を満たし

今度は全従業員から役員等をはぶいた全員の給与等の前事業年度の給与等から適用年度の給与等が増加していた場合、その増加した分の25%を税額控除の適用を受けることができる。

一定の要件とは

下記、どちらかの要件を満たすこと。

- 教育訓練費増加要件… 適用年度の教育訓練費が前事業年度の教育訓練費と比べて10%以上増加していること。

- 経営力向上要件… 適用年度終了の日までに経営力向上計画の認定を受け、経営力向上が確実に行われたことを証明すること。

ゼンコウ

ゼンコウ 所得拡大税制の上乗せ適用条件は、「継続雇用者の前事業年度と適用年度の比較で2.5%以上増加」、「国内雇用者の前事業年度と適用年度の比較で増加」、この2つの判定と、「教育訓練費増加要件」もしくは「経営力向上要件」のどちらかが必要なんだ。

だから全従業員から個別に該当する人を抜き出す作業が必要になるよ。※継続雇用者と国内雇用者の判定については「【通常】の解説」を参照

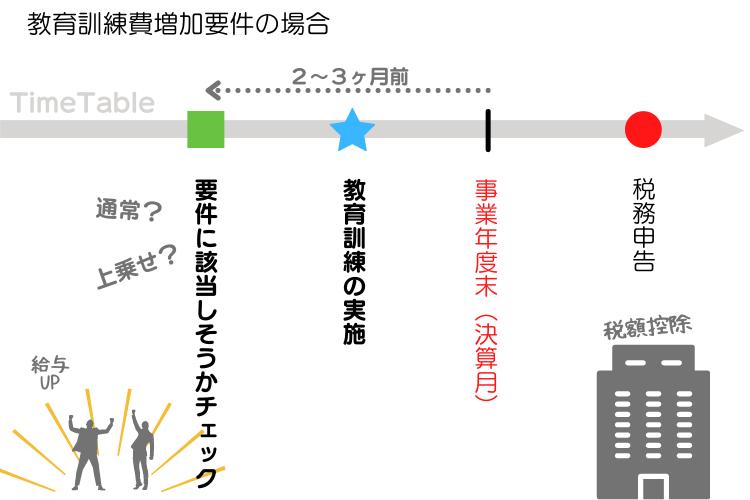

【上乗せ】教育訓練費増加要件の場合

継続雇用者給与等支給額が継続雇用者比較給与等支給額と比べて2.5%以上増加しており、かつ適用年度における教育訓練費の額が前事業年度における教育訓練費の額と比べて10%以上増加していること

給与総額の前年度からの増加額の25%を税額控除。

Point解説

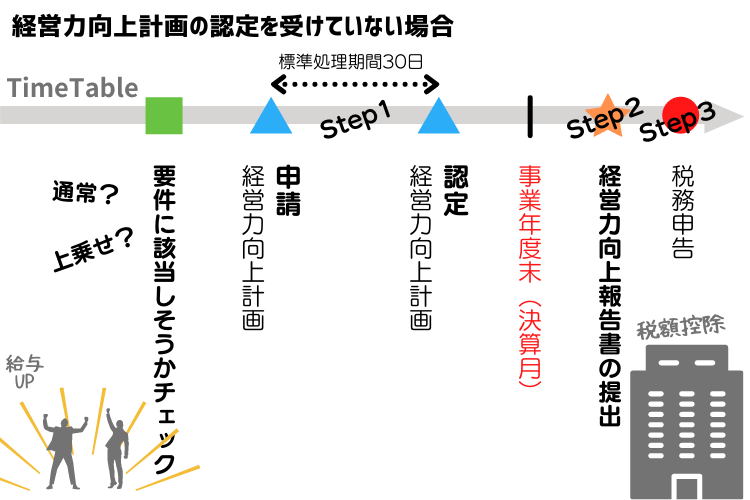

適用年度末までに教育訓練を行うこと。前事業年度の教育訓練費が0円の場合でも対象になります。教育訓練費増加要件は、前事業年度と適用年度を比較して10%以上増加していることです。ですので、コロナ禍でリモートワークを取り入れ、出社人数が少ない現在であっても、例えば1人に対して何かしらの教育訓練をおこなえばクリアできるということです。簡単! なお、対象になるかどうかの最終判定は所轄の税務署になりますので、心配な方は事前に実行する教育訓練が対象になるかどうか電話で確認してみてください。ポイントの最後に事業年度末までに教育訓練を行い支払いをすること。エビデンスも忘れずに!下記にタイムテーブルを記載しておきます。

事業年度末の2〜3ヶ月前ごろ、あらかじめ所得拡大税制の「通常」「上乗せ」の適用要件に該当しそうかチェックしてみる。2.5%以上増加しそうであれば、事業年度末までに教育訓練費10%以上増加の要件を達成させる。

教育訓練の対象者… 国内雇用者(国内の賃金台帳に記載された全従業員のこと。ただし役員及びその親族等の関係者は全員はぶく。)

ただし以下の者は対象外です。

- 法人の役員又は個人事業主

- 使用人兼務役員

- 役員又は個人事業主と特殊関係者

- 内定者等の入社予定者(国内雇用者ではないので対象外。)

- 役員とは…取締役、執行役、会計参与、監査役、理事、監事及び清算人、総裁、副総裁、会長、副会長、理事長、副理事長、組合長等、合名会社、相談役、顧問など「使用人兼務役員」についても、使用人としての給与分についても対象にはならない。詳細はQ&A(Q4)

- 特殊関係者とは…役員又は個人事業主の親族。親族の範囲は6親等内の血族、配偶者、3親等内の姻族まで該当する。また、役員又は個人事業主と婚姻関係と同様の事情にある者(内縁)、役員又は個人事業主から生計の支援を受けている者等も特殊関係者に含まれる。詳細はQ&A(Q5)

対象となる教育訓練費の範囲。

- 法人が教育訓練を自ら行う場合の費用(外部講師謝金等、外部施設使用料等)

- 他者に委託して教育訓練を行わせる場合の費用(研修委託費)

- 他者が行う教育訓練に参加させる場合の費用(外部研修参加費)

対象とならない費用

- 法人がその使用人又は役員に支払う教育訓練中の人件費、報奨金等

- 教育訓練に関連する旅費、交通費、食費、宿泊費、居住費(研修の参加に必要な交通費やホテル代、 海外留学時の居住費等

- 福利厚生目的など教育訓練以外を目的として実施する場合の費用

- 法人が所有する施設等の使用に要する費用(光熱費、維持管理費等)

- 法人の施設等の取得等に要する費用(当該施設等の減価償却費も対象となりません)

- 教材等の購入・製作に要する費用(教材となるソフトウエアやコンテンツの開発費を含む)

- 教育訓練の直接費用でない大学等への寄附金、保険料等

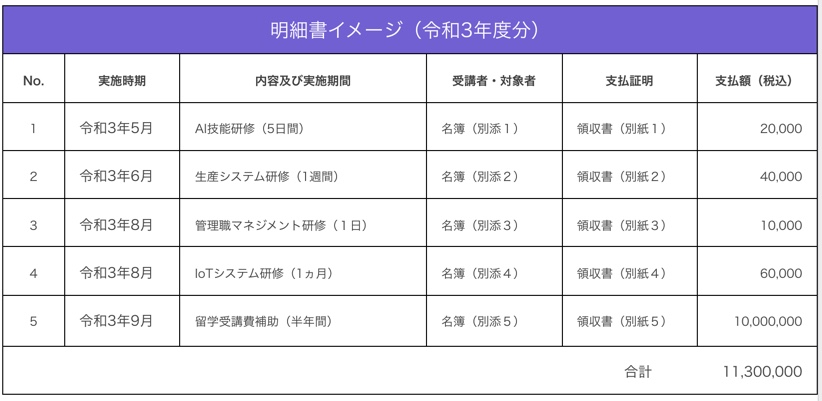

教育訓練費の明細書の記載事項

- 実施時期:「年月」は必須、「日」は任意で記載

- 実施内容:教育訓練等のテーマや内容及び、実施期間

- 受講者 :教育訓練等を受ける予定、または受けた者の氏名等

- 支払証明:費用を支払った年月日、内容及び金額並びに相手先の氏名又は名称が 明記された領収書等

様式自由:明細書イメージ

最後に税務申告!

税務申告で別表と明細書、対象費用の書類添付(適用年度、前事業年度)。不明な場合は顧問税理士さんにご確認ください。

ゼンコウ

ゼンコウ 【上乗せ】教育訓練費増加要件の終了です。お疲れさまでした。

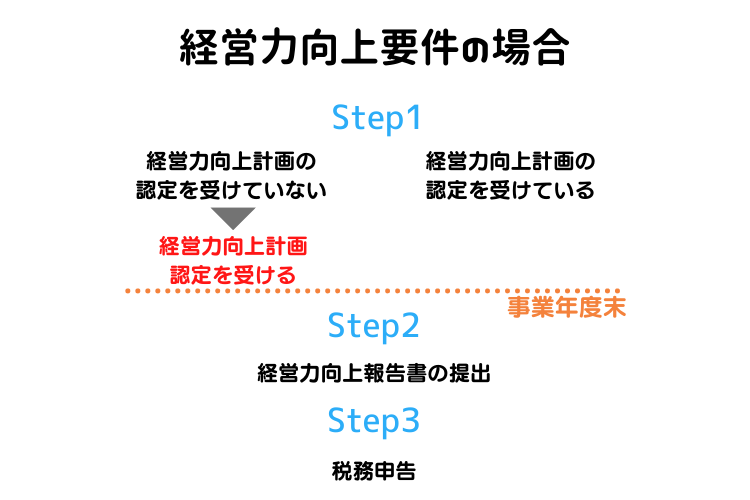

【上乗せ】経営力向上要件の場合

継続雇用者給与等支給額が継続雇用者比較給与等支給額と比べて2.5%以上増加しており、かつ適用年度終了の日までに経営力向上計画の認定を受け、経営力向上が確実に行われたことを証明すること

給与総額の前年度からの増加額の25%を税額控除。

Point解説

適用年度終了までに経営力向上計画の認定を受け、適用年度終了後、税務申告までの間に経営力向上報告書を作成し提出すること。以下の2つが要件ですので満たしていなければ対象外。

- 経営力向上計画の認定を適用年度終了日までに受けており、実施計画が適用年度終了の日までに始まるもの。

- 経営力向上報告書で現状値より実績値が増加していること。

~3Stepで解説~

Step.1 経営力向上計画認定を受ける

事業年度末から2〜3ヶ月前に上乗せ要件に該当しそうかチェックをし、該当しそうであれば事業年度末までに経営力向上計画の申請をし認定を受ける。申請から認定までの期間が約30日。修正が入ると更にかかるかもしれないので余裕を持ったスケジュールで行ってください。また、実施計画が適用年度終了の日までに始まる内容で記載する。指標に関しては労働生産性、売上高経常利益率、付加価値額の基本指標が3つ、他、事業分野別指針ごとに認められる指標がある。ココで重要なのが、計画実施期間が3年、4年、5年と選べるのだが、一度選んだ指標は計画期間中変更することができないし、認定を受けた現状値(A現状)も絶対に変更することができない。

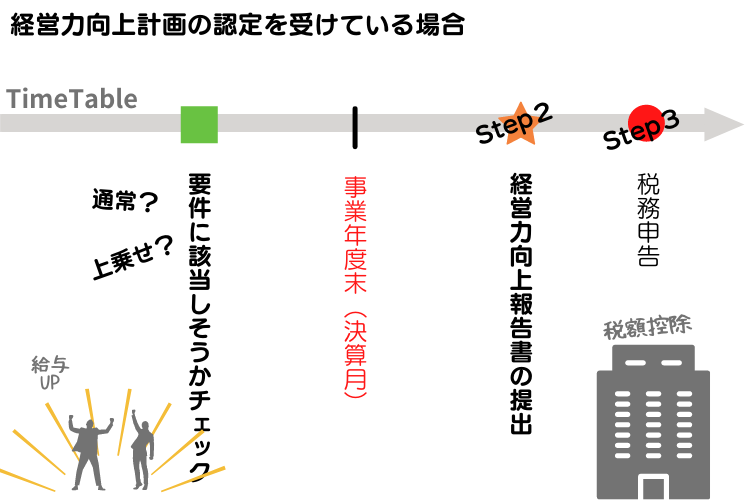

すでに経営力向上計画の認定を受けているのであればStep2へ行ってください。

注意: 経営力向上計画の計画期間終了がいつまでになっているか確認してください。経営力向上計画の認定期間が終了していた場合でも、適用事業年度に少しでもかぶっている場合は対象になります。例えば認定期間終了が令和3年2月までとして、適用年度が令和3年1月~令和3年12月までの場合、適用事業年度にかぶっているので対象になるということです。逆に認定期間終了が令和2年12月までだった場合はかぶってないので認定の取りなおしになりますので適用年度終了日までに経営力向上計画の認定を受ける必要があります。詳細はガイドブック18ページ(3)

Step.2 経営力向上報告書作成と提出

適用年度終了後から税務申告までの間に、経営力向上が行われたことに関する報告書(経営力向上報告書)をあ作成し、Gビズ電子申請で提出します。この経営力向上報告書により、経営力向上が確認できることが要件です。

経営力向上が確認できることとは…経営力向上計画の認定を受けたさいの現状値(A現状)よりも実績値(適用年度決算の数字)のほうが少しでも増加していることが要件です。ちなみに増加していなければ報告書での入力ができません。詳細はガイドブック18ページ(2)

経営力向上報告書提出までの流れ

① まずGビズIDとパスワードを取得する。2種類あり。代理申請不可なので事業者さんが必ず取得すること。報告書だけであればエントリーで即日作成でき、すぐに報告書が作成できます。

- GビズIDプライム(発行申請に2〜3週間かかる)

- GビズIDエントリー(即日作成可能)

次に経営力向上計画申請プラットフォームからログイン。

② 経営力向上報告書の作成に必要なもの

- 経営力向上計画認定書(転記する箇所がある)

- 所得拡大促進税制報告書作成の手引き(わかりやすい)

報告書を作成し登録する。

③ 登録(提出)が完了ると、報告内容が記載された経営力向上報告書がPDFファイルで出力できるので印刷する。

Step3 税務申告

- 経営力向上報告書(印刷したもの)

- 経営力向上計画の認定書の写し(コピー)

- 認定を受けた経営力向上計画の写し(コピー)

この3点を税務申告書に添付し、税務署に提出する。

※変更の認定を受けている場合は、認定書、認定を受けた経営力向上計画ともに、当初のもの及び全ての変更に係るもの(経営力向上計画については、認定経営力向上計画の変更に係る認定申請書の他に、変更認定申請書別紙(変更)及び別紙(変更前)を含む)を、それぞれ添付する。詳細はガイドブック19ページ

報告書及び必要書類が添付されていない場合、上乗せ措置を受けることはできません。

ゼンコウ

ゼンコウ 【上乗せ】経営力向上要件の終了です。お疲れさまでした。

カズ

カズ ゼンコウありがとう。おかげで上乗せの適用受けれそうだよ。継続雇用者のところが難しかったけどな!来年も上乗せ25%の税額控除受けれるように頑張るよ。

ゼンコウ

ゼンコウ カズ、じつは来年は継続雇用者の要件はなくなり今よりもシンプルになるんだ。

カズ

カズ なんだと…

ミワ

ミワ わたし、全然わかんない!ゼンコウ、何かムカつく💢

はじめに 中小企業庁など行政では、中小企業をサポートする制度を整備しています。そのひとつとして「令和4年度・中小企業向け所得拡大促進税制」があります。対象は青色申告書を提出している中小企業や個人事業主です。 …